成長の壁とVCの満期を越えて──ブリッジが選んだ“M&Aというアップデート”

ご成約概要

| 譲渡企業 | 譲受企業 | |

|---|---|---|

| 会社名 | 株式会社Bridge | マテリアルグループ株式会社 |

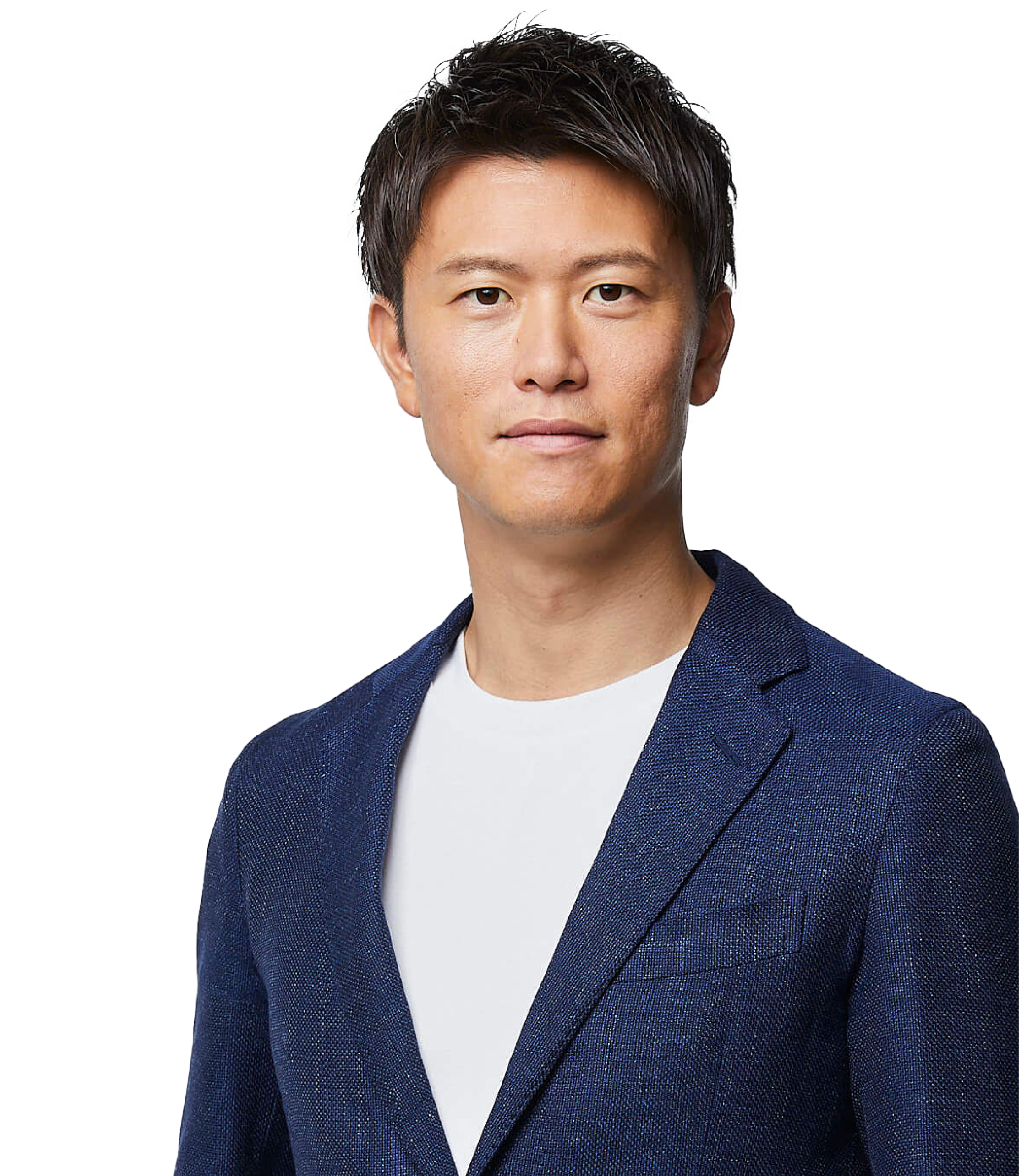

| 代表者氏名 | 松本雄介 | 青﨑 曹 |

| 所在地 | 東京都渋谷区千駄ケ谷5丁目27−5 リンクスクエア新宿16階 | 東京都港区赤坂1-12-32 アーク森ビル35階 |

| 事業内容 | ・インターネット��広告代理事業 ・コンテンツマーケティング事業 | ・PRコンサルティング事業 ・デジタルマーケティング事業 ・PRプラットフォーム事業 |

| 譲渡時の年齢 | 38歳 |

譲渡に至った経緯

- VC(ベンチャーキャピタル)の1社がファンド満期を迎えるタイミング

- 広告代理事業単体での成長速度の鈍化

M&Aをしようと思ったきっかけ

- トップ面談を通して、両社のカルチャーがフィットすると思えた

- 事業シナジーを発揮できると思えた

M&Aを通じて叶ったこと

良かったと思うこと

- 新規リードの獲得に繋がっている

- M&Aをする経験自体が財産になった

成長の壁とVCの満期を越えて、ブリッジが選んだ“M&Aというアップデート”

株式会社Bridge 代表取締役 松本雄介氏

株式会社Bridge 取締役 坂本理恵氏

インターネット広告代理業界はいま、かつてない変革期を迎えています。

AIによる自動化の加速、クライアントの広告投資の変化、そして大手・同業の連続的なM&A──。

その中で、デジタルマーケティング代理店「Bridge」は、2024年末、明確な岐路に立っていました。

- VCファンドの満期が迫っていたこと

- 広告代理事業単体での成長速度の鈍化

- 競合のM&A事例が増え、再編が加速していたこと

この“三つの時計の針”が同時に動き出したとき、代表・松本雄介氏と取締役・坂本理恵氏は、「次の成長曲線をどこで描くべきか」 という問いと向き合うことになりました。そして、二人が最終的にたどり着いた答えが、“M&Aというアップデート” です。

「成長の鈍化」と「VCの満期」、次の成長曲線へ移行するために

松本氏:VCの満期が25年末で来る。それがきっかけです。去年(2024年)の10〜11月頃から、株主の満期と今後の方針をどうするか、という議論が始めましたが、当初は“自社で買い戻す”という選択肢を考えていました。ただ、その一方で、2年前くらいから“代理店事業単体の成長の鈍化”を感じていて、この考えが頭から離れなかったんです

当時のBridgeは社員数は増え順調に業績を伸ばしていました。一方で、主要クライアントへの依存度や構造上、経営陣だけの営業力で伸ばし続けるモデルに対し頭打ち感を感じるようになりました。

松本氏:AIも進化しているし、代理店として単体で成長し続けることが昔より難しい。そこで“会社がどう評価されるのか”を知りたいという気持ちが生まれ、M&Aを検討し始めたんです

利益を意識した経営に切り替えたのも、この未来予測が背景にあったからです。

坂本氏:私たちは元々“上場”を考えていたんです。でも新規事業に再び投資して、そこから何年かけて成長をつくるのか?100億円規模の企業価値が求められる今の上場市場で、それを現実的に目指しきれるのか?これらを自問したとき、M&Aが“選択肢として十分ありだ”と思うようになりました

とはいえ、初めから売却に前向きだったわけではありません。

坂本氏:当初は、“売る”ことに対して慎重な気持ちが大きかったんです。積極的に売却を望んでいたわけではなくて。ですが、いざ動き始めてみると、想像以上に高く評価していただけて。“一緒になったらどんな未来を描けるのか”がリアルに見えてきた。そこから一気に前向きになりました

“自社の価値”は自分たちで思うより高かった

Bridgeはこの期間、多くの企業の役員・経営者と面談を重ねました。

面談ラッシュのなかで、二人は“自社の強み”を改めて理解していくことになります。

坂本氏:選定基準は“カルチャーフィット”が最優先でした

Bridgeのメンバーは、松本・坂本という経営陣の価値観に共感して集まった組織でした。

坂本氏:だからこそ、メンバーが“ワクワクできるか”、ここが大事でした。それに加えて、私たちがもっと成長できるアセットを持っている企業なのか。シナジーが明確に描けるか。そこを軸に見ていました

トップ面談は、彼女にとって“会社の強みを客観視するプロセス”だったと振り返ります。

松本氏:先ほど坂本がお伝えしたように、最初は“良いご縁があれば”くらいの軽い気持ちだったんです。ただ、想像以上に多くの企業から“一緒に組みたい”とオファーをいただけて、本当に驚きました

松本氏はその理由を、冷静にこう分析します。

松本氏:一つは、会社をずっとクリーンに運営してきたこと。広告代理店は業界構造的にグレーな部分も出がちですが、うちは内部統制や契約周りも含めて徹底してきた。これは思っていた以上に評価されました。もう一つは、私自身のキャリア背景です。前職の仲間が経営者として活躍している会社も多く、“松本なら大丈夫だろう”という信頼の前提を持っていただけたのだと思います

そして、M&Aの要となる“カルチャーフィット”も、トップ面談を重ねる中で明確に見えてきます。

松本氏:規模も文化も異なる複数の企業と面談しましたが、実際に“現場で一緒に働くイメージが湧くかどうか”という点で、大きな差があったんです。数字や条件以上に、“相互理解のスピード”や“価値観の距離感”が合う会社でないと、どうしても噛み合わない部分が出てくる。最終的には、その“フィットの肌感”が決め手になりました

意思決定の裏側

VCとのコミュニケーションは、簡単ではありませんでした。

松本氏:外部株主が5社いて、それぞれ温度感が違います

そこからの数ヶ月は、まさに“走りながら意思決定する”日々が続きました。

- 入金タイミングの詰め

- 取引条件の最終調整

- スケジュールの再組み立て

- 社内外の合意形成

中でも松本氏が強調したのは「決断の孤独」についてです。

松本氏:ちょうど事業の予算配替えも重なって、3月は本当にカオスでした。社内メンバーと話す時間より、スピカの松栄さんと石川さんと話していた時間のほうが長かったくらいです(笑)

PMIが始まってもギャップはほぼゼロ

坂本氏:想像以上に、ギャップはありませんでした

すぐに案件を共有してもらえたことや、マネジメント層の手厚いサポートがあったことで、むしろ安心感の方が大きかったそうです。

一方、社員の心理には幅がありました。

坂本氏:“Bridgeじゃなくなるの?”という不安があったのは事実です。でも大きく崩れることはなかった。ただ、実感に差があるのは正直あります。大手企業に入った感覚を持つ人もいれば、まだあまり変わらないと感じる人もいる

松本氏:僕としては久しぶりに“サラリーマンのような感覚”が戻ってきたのは新鮮です。実際、マテリアルさんは、驚くほど丁寧にPMIを進めてくれていると感じます。どちらかというと、僕自身が慎重になりすぎて“どこまで自分で決めていいのか”の手探り状態が続いていて。もしかしたら、それが現場に不安を与えてしまっているかもしれません。あまり数字に縛られて縮こまりすぎないように気をつけます

これからM&Aを検討する経営者へ

坂本氏:自社価値を正しく理解することは、本当に大事だと痛感しました。それが、大きな自信になります。一番良いのは“売らなきゃいけない状況ではない時に、M&Aを検討し始めること”ではないでしょうか。余裕がある状態のほうが、絶対に良い選択ができます

松本氏:結局は、“いつまでに自分がどういう状態をつくりたいか”。これを明確にしない限り、何も始まりません。経営者って、出口戦略を複数持つ責任があると思うんです。IPO、M&A、事業継続──選択肢を増やすのも経営の仕事。僕ら(Bridge)のM&Aが満足度高い結果に至った理由も、成長しているフェーズで動けたからではないでしょうか。とにかくこれが大きいと思います。経営が苦しいときに動くと、どうしても“実績ベースの交渉”になりますし、焦りが出ててしまいます。だからこそ、余裕のあるうちに選択肢を持つべきなんです

スピカコンサルティングへのメッセージ

松本氏:正直、右も左も分からない状態で、松栄さん・石川さんには本当に助けてもらいました。特に、VC調整やスケジュール管理は、僕らだけでやりきることは難しかったと思います。M&A仲介は、作業じゃない。経営者の意思決定を支える、とても大変で重要な仕事だと感じました

坂本氏:今回のM&Aを通じて、経営と同時並行でM&Aの話を自分たちだけで進めるのことが、限りなく難しいことだと痛感しました。一方、以前は“M&A仲介=会社を紹介するだけ”だと思っていたののも事実です。今では、信頼できるアドバイザーに任せることが、最もスムーズで、最も価値を生む選択だと思っています

担当者からのコメント